По каким ставкам можно платить НДС

Ставка налога зависит от дохода бизнеса за 2024 год:

- 5% — при доходе от 60 до 250 млн руб., без вычета входного НДС;

- 7% — при доходе от 250 до 450 млн руб., без вычета входного НДС;

- 20% (10% по отдельным группам товаров) — при доходе от 60 до 450 млн руб., с вычетом входного НДС.

Входной НДС (НДС к вычету) — это сумма налога, на которую можно уменьшить НДС к уплате. Например, вы купили товар за 80 руб., в т. ч. НДС 13,33 руб., и продали его за 120 руб., в т. ч. НДС 20 руб., НДС к вычету будет 13,33 руб., а сумма НДС к уплате в бюджет составит 20-13,33=6,67 руб.

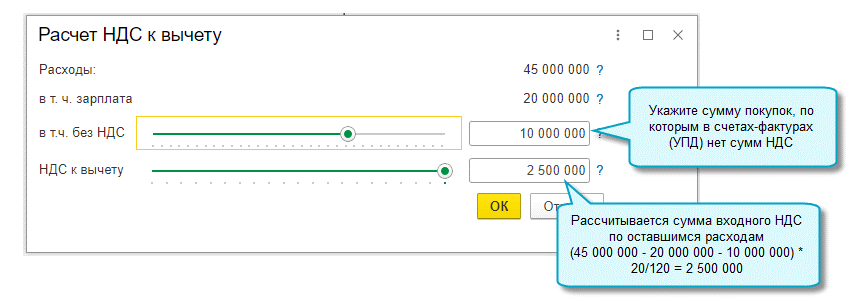

Если применять пониженные ставки НДС 5% или 7%, то нельзя использовать вычет НДС, предъявленного продавцами. А если применять общие ставки, то вычет входного НДС возможен. Сумму входного НДС обязательно нужно учитывать при выборе ставки налога.

Как сумма входного НДС влияет на выбор ставки НДС на УСН

Торговым предприятиям при большой доле входного НДС может быть выгоднее применение ставок 20 (10)% с возможностью поставить входной НДС к вычету.

Бизнесу в сфере услуг всегда выгоднее применять пониженную ставку, поскольку основные затраты чаще всего составляет фонд оплаты труда, а не стоимость сырья и материалов. Поэтому сумму налога к уплате не получится уменьшить на входной НДС.

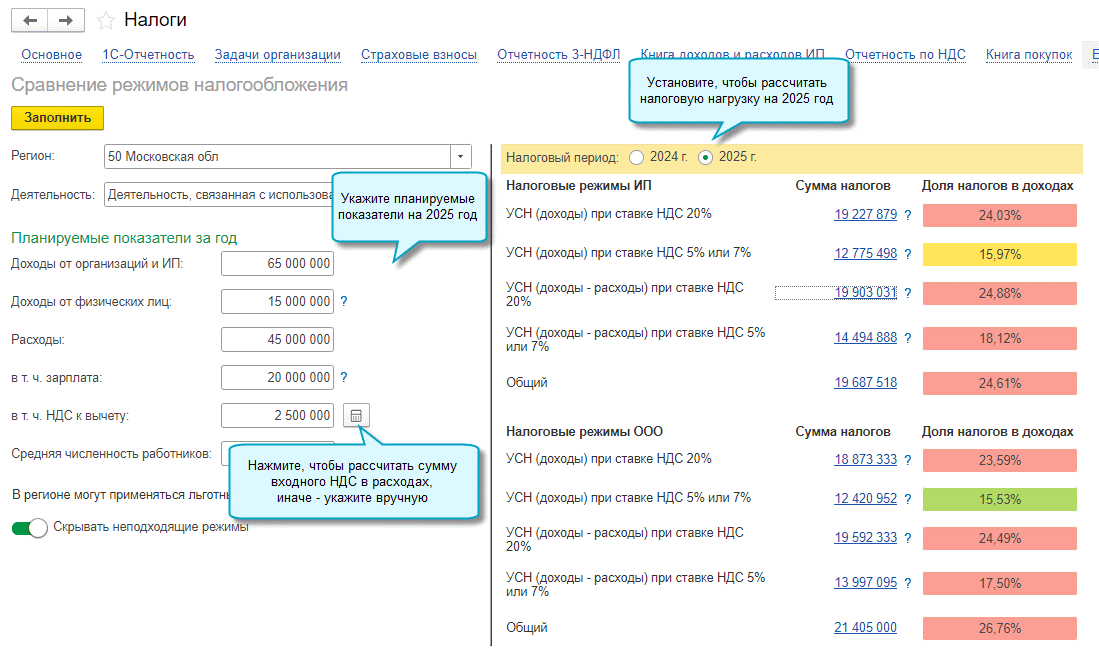

Чем поможет сервис «Сравнение режимов налогообложения»

Калькулятор, встроенный в программу «1С:Бухгалтерия 8», рассчитает налоговую нагрузку для вашего бизнеса на основании ваших данных и облегчит выбор выгодной ставки для плательщиков на УСН.

Чтобы воспользоваться этим инструментом, в простом интерфейсе программы перейдите в меню «Налоги» — «Сравнение режимов налогообложения». В полном интерфейсе найдите меню «Руководителю» — «Планирование» — «Сравнение режимов налогообложения».

В форме калькулятора нужно заполнить данные:

- регион и планируемый вид деятельности — эти сведения нужны для расчета патента и налога для самозанятых (НПД);

- планируемые доходы;

- планируемые расходы, в том числе расходы на зарплату сотрудников, а также сумму входного НДС (НДС к вычету), которая указывается в документах поставщиков;

- среднюю численность работников.

В регионах РФ могут быть установлены льготные ставки налогов. Очевидно, что от этого также будет зависеть налоговая нагрузка. Перейдя по ссылке «Ставки налогов», можно узнать льготные ставки для разных налогов в вашем регионе и затем указать их в отдельных полях.

Планируемые показатели за год можно ввести вручную или автоматически — по данным информационной базы, нажав кнопку «Заполнить».

В правой части формы налогового калькулятора выводится список режимов налогообложения и размер налогов по каждому из них. Кликнув по сумме налога, можно посмотреть подробный расчет. Также в форме можно увидеть совокупную налоговую нагрузку в % к доходам.

Теперь в форме калькулятора появился тумблер «Скрывать неподходящие режимы». По умолчанию он включен. Если его выключить, программа выведет полный список налоговых режимов, при этом режимы, неподходящие для указанных параметров, будут выделены серым цветом. Кликнув по знаку вопроса рядом с наименованием режима, можно получить краткую справку, почему данный режим не подходит налогоплательщику.

Расчеты налогового калькулятора носят приблизительный характер, так как точные значения показателей доходов и расходов будут известны только по итогам 2024 года. Кроме того, калькулятор не учитывает пониженные ставки страховых взносов, операции, не облагаемые НДС, и НДС по ставке 0%. Но возможность перебора прогнозных значений, которые можно приблизительно рассчитать на основе накопленных данных или экспертных оценок, поможет принять решение: какую ставку НДС выбрать.

Как воспользоваться калькулятором НДС, если нет программы 1С

В линейке продуктов 1С есть облачная программа «1С:БизнесСтарт», к которой можно получить бесплатный доступ на 30 дней.

Программа рассчитает налоги и даст возможность протестировать сервис «Сравнение режимов налогообложения».

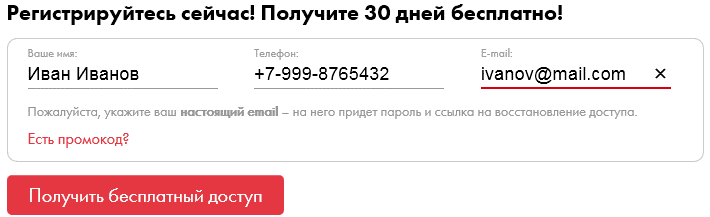

Получить доступ к программе «1С:БизнесСтарт» просто. Отправьте заполненную форму — имя, номер телефона, адрес электронной почты, и получите бесплатный доступ.

После этого выполните начальную настройку программы и переходите к работе с калькулятором.

При оценке налоговой нагрузки, особенно будущей, на основе планируемых показателей доходов и расходов, всегда хорошо иметь под рукой инструмент, который выполнит за вас все расчеты. У пользователей программ 1С — потенциальных плательщиков НДС на УСН, такой помощник есть.